La Cambra de la Propietat Urbana de Barcelona ha elaborado un nuevo manual sobre fiscalidad inmobiliaria. Para el propietario de un inmueble existen toda una batería de impuestos que lo acompañarán en las distintas fases de adquisición, tenencia y transmisión, sea cual sea la modalidad de adquisición, onerosa (compra) o lucrativa (donación o herencia).

Independientemente del coste que se deriva de ello, también vienen asociadas obligaciones formales, muchas veces complejas, que cabe conocer y gestionar adecuadamente, incrementando los costes de cumplimiento de las obligaciones fiscales.

El sistema tributario que grava la vivienda en nuestro país está ubicado en los tres ámbitos de soberanía fiscal posibles, el estatal, el autonómico y el local.

Los tributos estatales que gravan la vivienda se radican bajo tres principales figuras impositivas: Impuesto sobre la Renta de las Personas Físicas (IRPF), Impuesto sobre el Valor Añadido (IVA) e Impuesto sobre el Patrimonio (IP).

Desde el punto de vista autonómico destacan el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD), el Impuesto sobre Sucesiones y Donaciones (ISD) y la Tasa sobre Viviendas de Uso Turístico.

Y en el ámbito municipal, el Impuesto sobre Bienes Inmuebles (IBI), Impuesto sobre Construcciones Instalaciones y Obras (ICIO), Tasas por Licencias Urbanísticas e Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU).

Ante esta maraña fiscal sobre la propiedad inmobiliaria, el Informe de la Comisión de Expertos para la Reforma del Sistema Tributario de 2014 trató de dar una cierta coherencia, partiendo de los siguientes objetivos de neutralidad:

Por otro lado, en cuanto al ITP y AJD considerando que su existencia supone gravar dos veces el mismo bien, dado que la vivienda nueva ya fue gravada por el IVA en su momento, desincentivando las transacciones sobre viviendas de segunda mano y resultando, por tanto, ineficiente, propuso su eliminación.

Asimismo, en relación al IP la Comisión propuso su supresión definitiva, estableciéndose las previsiones legales oportunas para que tampoco pueda ser establecido como impuesto propio por las Comunidades Autónomas.

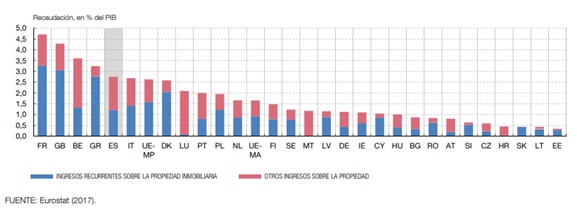

Según Eurostat (2017), España es el quinto país con mayores ingresos por impuestos sobre la propiedad en la UE (2,7% PIB), sumando los ingresos directamente derivados de la imposición recurrente sobre la propiedad inmobiliaria (1,2% PIB) y el resto de la imposición sobre la propiedad, distinta de la imposición recurrente que principalmente incluye la imposición sobre las transacciones de activos (1,5% PIB), detrás de Francia, Gran Bretaña, Bélgica y Grecia.

Los ingresos por la imposición sobre la propiedad representaron para la media de la UE-28 el 1,6% PIB, con una evolución ligeramente creciente en la última década. Así, España se encuentra, de manera sistemática, entre el grupo de economías con un mayor peso relativo de estos impuestos, aunque situándose la presión fiscal ejercida por estos tributos en línea con la observada para la media ponderada de la UE-28 (2,6% PIB).

En cualquier caso, nos encontramos ante la necesidad de racionalizar la estructura fiscal aplicable a los inmuebles dada la presión y dispersión tributaria desencadenada por la potestad tributaria desarrollada en los tres niveles de gobierno, estatal, autonómico y local.

Una mayor racionalización y simplificación de la fiscalidad inmobiliaria sería deseable con el fin de conseguir una mayor equidad fiscal.

Es necesario modificar, en una fiscalidad del siglo XXI, la asfixiante presión sobre la fiscalidad inmobiliaria. Sorprende que la fiscalidad sobre la propiedad inmobiliaria siga manteniendo estructuras pretéritas, cuando el Catastro fue la principal referencia de las Administraciones para determinar la capacidad económica de los ciudadanos, empresas y entidades, haciendo de la carga impositiva sobre la adquisición, tenencia y transmisión de inmuebles, la principal fuente de ingresos tributarios.

En un mundo digitalizado donde la información de la que disponen las Administraciones es exhaustiva, resulta chocante que se mantenga inalterable este diseño impositivo, y que las modificaciones introducidas tengan exclusivamente por objetivo incrementar la recaudación, olvidando sus efectos en los mercados de bienes inmuebles.

Esto es especialmente cierto por lo que se refiere al mercado de la vivienda en las principales ciudades, donde la promoción, construcción, rehabilitación, transmisión y uso de las viviendas soporta una fuerte y creciente carga fiscal, incrementando el coste del acceso a la propiedad y los alquileres de las cedidas en arrendamiento. Creciente presión fiscal que penaliza el acceso y disfrute de la vivienda en un contexto de continuada reducción del gasto público en políticas de vivienda y en política social ligada al acceso al alojamiento de las familias.

Este es el caso del ITP que ha pasado de tipos impositivos del 6% en 2008 a tipos en torno al 10% en la mayoría de comunidades autónomas según sus necesidades financieras. Los ingresos fiscales por IBI de los ayuntamientos ascendían a 14.278 millones de euros en 2017, con un incremento del 58% respecto de 2008 (2.794 millones de euros y 51% en Catalunya), cuando los precios de viviendas e inmuebles apenas han recuperado los niveles de 2008 a excepción de Madrid, Barcelona y alguna gran ciudad.

Los ingresos por el IIVTNU en 2017 ascendieron a 2.381 millones de euros con un incremento del 89% con respecto del 2008 (575 millones de euros y 99% de incremento en Catalunya), cuando los precios del suelo urbano son inferiores a los de 2008 salvo raras excepciones. Debe señalarse respecto de dicho impuesto que el Tribunal Constitucional en sentencia de 11 de mayo de 2017 consideró que la configuración del impuesto presupone que por el solo hecho de haber estado titular de un bien durante un cierto tiempo hay un incremento de valor sometido a tributación que se cuantifica de manera automática por aplicación de las reglas de determinación de la base imponible. Cuando no se ha producido dicho incremento la riqueza gravada es inexistente y ficticia, lo que contradice el principio de capacidad económica recogido en la constitución española. El tribunal constitucional anuló el impuesto en los supuestos en que no ha habido incremento del valor del suelo e hizo un mandamiento al legislador para que modificase la normativa del impuesto. A principios de 2020 el proyecto de ley de modificación de este impuesto todavía está pendiente de aprobación.

Este Manual práctico de fiscalidad inmobiliaria, editado por la Cambra de la Propietat Urbana de Barcelona, pretende aproximar de una manera práctica y directa a sus lectores la problemática tributaria de sus propiedades, a fin de que la puedan afrontar de una manera segura y eficiente.

El presente manual se enfoca en la tributación de la Comunidad Autónoma de Cataluña y se estructura en tres grandes bloques que representan los tres grandes momentos temporales en el estudio de la fiscalidad inmobiliaria; el momento de la adquisición, la tenencia (según el destino del bien adquirido) y, finalmente, la transmisión.

Son autores de este manual práctico: Carolina Mateo, Jaume Menéndez, Valentí Pich, economistas, de BNFIX PICH tax·legal·audit en colaboración con el Departamento Fiscal de la C.P.U. de BCN.

Haga un clic en el enlace para acceder al documento completo en PDF

El pasado 26 de febrero, el Gobierno de la Generalitat de Catalunya publicó un Decreto que establece la creación del Registro de grandes tenedores de vivienda, entre otras cuestiones. Este registro tiene como objetivo identificar a los propietarios que poseen cinco o más viviendas en áreas de mercado tensionado, así como determinar quiénes son estos […]

...

Te invitamos a visitar la exposición “Suposem que parlem de tu-ancestres” de Lola Ventós. La inauguración de esta exposición tendrá lugar el jueves 6 de marzo a las 19 h, en la sala de la Cambra de la Propietat Urbana de Girona de la Calle Ciutadans, 12. La exhibición, organizada por la Fundación Atrium Artis, […]

...

El subarrendamiento de una vivienda se produce cuando un arrendatario decide alquilar una parte o la totalidad de una vivienda a otra persona, conocida como subarrendatario. Sin embargo, en estos casos, es el primer arrendatario quien continúa manteniendo su propio contrato de alquiler con el propietario. Esto significa que se mantienen las obligaciones y la […]

...

Los Magistrados de la Audiencia Provincial de Girona han manifestado y unificado criterios para abordar estas ocupaciones por la vía penal. Las ocupaciones ilegales de viviendas son un problema grave para los propietarios desde hace tiempo, ya que los procedimientos oficiales para hacerles frente son muy lentos y, además, la policía se encuentra con muchas […]

...